Tác giả: Jacob Winskell, Global Cement Magazine

Đăng trên Global Cement Magazine số tháng 1/2024, Tr.20-23

Người dịch: Nguyễn Thị Kim Lan.

Niên giám Xi măng Toàn cầu 2024 (Global Cement Directory 2024) sắp tới ghi nhận tổng công suất sản xuất xi măng toàn cầu là 4,06 tỷ tấn/năm, trong đó 10 nhà sản xuất chiếm 1,81 tỷ tấn/năm (44%).

1. China National Building Material (Vật liệu Xây dựng Quốc gia Trung Quốc)

| Thành lập | 1984 |

| Trụ sở | Beijing, Trung Quốc |

| Công suất xi măng | 530 triệu tấn/năm |

| Khối lượng tiêu thụ (6 tháng năm 2023) | 127 triệu tấn (-0,9%) |

| Doanh thu xi măng (6 tháng năm 2023) | 5,38 tỷ USD (-16%) |

China National Building Material (CNBM) có công suất xi măng gần bằng công suất của hai nhà sản xuất lớn nhất tiếp theo cộng lại, tất cả đều ở quê hương Trung Quốc của tập đoàn. Điều này gắn kết vận mệnh của công ty với vận mệnh của thị trường xi măng nội địa.

Trong 9 tháng đầu năm 2023, tăng trưởng nhu cầu chậm đã dẫn đến sản lượng sản xuất xi măng của Trung Quốc giảm 0,7%/năm, xuống còn 1,5 tỷ tấn. Đầu tư vào phát triển tài sản giảm 9,3%/năm xuống còn 1,34 nghìn tỷ USD trong 10 tháng đầu năm 2023. Chỉ số giá bán xi măng toàn quốc đã giảm đi 18%/năm vào ngày 16/11/2023. Cơ quan nghiên cứu CCN đã dự đoán mức tận dụng công suất 10 tháng cả nước là 54% đến hết tháng 10/2023. CNBM đã đưa ra cảnh báo lợi nhuận 9 tháng vào giữa tháng 10/2023, dự đoán giảm 70%/năm cho 9 tháng trước đó.

Phân khúc kinh doanh vật liệu cơ bản của CNBM bao gồm rất nhiều công ty con phụ thuộc toàn bộ của hai công ty chủ chốt: New Tianshan Cement (CNBM sở hữu 85%) và Ningxia Building Materials (CNBM sở hữu 49%). CNBM đã cấu trúc lại để đưa New Tianshan Cement trở thành cổ đông đa số trong công ty con cũ Ningxia Saima của Ningxia Building Materials vào giữa năm 2023.

2. Anhui Conch Cement

| Thành lập | 1997 |

| Trụ sở | Wuhu, Trung Quốc |

| Công suất xi măng | 388 triệu tấn/năm |

| Khối lượng tiêu thụ (6 tháng năm 2023) | 134 triệu tấn (+3%) |

| Doanh thu xi măng (6 tháng năm 2023) | 6,46 tỷ USD (-7%) |

Thương hiệu Anhui Conch Cement mang tên tỉnh quê hương Anhui, tỉnh lớn thứ tám của Trung Quốc, có dân số 63 triệu người. Hiện nay, tập đoàn điều hành các nhà máy xi măng ở 5 quốc gia Châu Á ngoài Trung Quốc, sau khi khánh thành nhà máy xi măng mới Tashkent công suất 2,3 triệu tấn/năm ở Uzberkistan vào tháng 8/2023. Nhà máy Tashkent có chi phí 320 triệu USD và sẽ sản xuất 30% xi măng cho xuất khẩu.

Nhà sản xuất xi măng đứng thứ hai thế giới này đã đi ngược lại xu hướng của Trung Quốc và đã tăng khối lượng tiêu thụ của mình lên trong 6 tháng đầu năm 2023, vượt qua CNBM 5,5%, cho dù đối thủ lớn hơn của công ty có công suất lắp đặt lớn hơn 37%. Xi măng đã đóng góp 72% vào doanh thu hợp nhất 8,99 tỷ USD của Anhui Conch Cement.

Trong giai đoạn 6 tháng, Anhui Conch đã cho biết công ty ‘đã Chủ động đáp ứng tình hình phức tạp và khó khăn của ngành và đã cố gắng khắc phục sự tác động của các yếu tố bất lợi như đầu tư bất động sản sụt giảm, nhu cầu thị trường ảm đạm và sự cạnh tranh ngày càng gay gắt trong ngành.’

Anhui Conch đã công bố các kế hoạch mua lại trị giá lên đến 82,5 triệu USD các cổ phần vào ngày 6/11/2023. Công ty lên kế hoạch cung cấp tài chính cho việc mua lại sử dụng các nguồn vốn nội bộ.

3. Holcim

| Thành lập | 1912 |

| Trụ sở | Zug, Thụy Sỹ |

| Công suất xi măng | 274 triệu tấn/năm |

| Doanh thu xi măng (9 tháng năm 2023) | 11,5 tỷ USD (-20%) |

Đáng tiếc là, Holcim không công bố dữ liệu tiêu thụ về kinh doanh xi măng của công ty, do vậy, chúng tôi có thể phỏng đoán rằng khối lượng tiêu thụ đã giảm đi trong những năm qua sau khi công ty thoái vốn các hoạt động của mình ở Bắc Ai-len (tháng 1/2022), ở Nga (tháng 3/2022), ở Ấn Độ (tháng 5/2022) và ở Zimbabwe (tháng 6/2022).

Holcim đã triển khai các khoản đầu tư lớn phù hợp với chiến lược phát triển bền vững Thúc đẩy Tăng trưởng Xanh vào năm 2023. Công ty con Lafarge France đã thay thế các lò hiện tại tại nhà máy xi măng Martres-Tolosane của công ty bằng một lò nung mới công suất 2,1 triệu tấn/năm vào tháng 10/2023, với chi phí là 132 triệu USD. Dự án cũng bao gồm cả việc xây dựng một tháp sấy sơ bộ mới và các thiết bị khác. Lafarge France sau đó nhằm mục đích đạt được mức thay thế AF 85% và lắp đặt một hệ thống thu gom carbon tại nhà máy. Nhà máy khác của tập đoàn, Ste. Genevieve của Holcim Us, Missouri, là đối tượng của dự án mở rộng 100 triệu USD, bao gồm lắp đặt thiết bị nghiền thứ năm, sẽ khởi công xây dựng vào năm 2024.

Vào ngày 26/10/2023, Holcim đã phát triển kinh doanh xi măng ở Châu Âu sau khi tập đoàn đồng ý mua lại trạm nghiền ở Tây Ban Nha của chủ đầu tư Élite Cementos từ Grupo Simetría. Tập đoàn đã công bố việc rời khỏi Uganda và Tanzania vào tháng 11/2023, đã ký kết các thỏa thuận riêng với hai công ty địa phương để bán Hima Cement và Mbeya Cement.

4. Heidelberg Materials

| Thành lập | 1874 |

| Trụ sở | Heidelberg, Đức |

| Công suất xi măng | 185,7 triệu tấn/năm |

| Doanh số bán hàng hợp nhất (9 tháng năm 2023) | 17,3 tỷ USD |

Trong năm 2023, Heidelber Materials đã mở rộng vào Indonesia, và đã cho ra mắt tên mới của mình tại các thị trường bao gồm Ai-cập (nơi mà trước đây công ty đã có tên là Suez Cement) và UK (trước đây là Hanson UK).

Thông qua các hoạt động đầu tư của công ty vào thu gom carbon tại nhà máy xi măng Brevik ở Na-uy, Heidelberg Materials đã có thể tung ra xi măng thuần bằng 0 đầu tiên đã được thu gom carbon, evoZero, vào tháng 11/2023.

5. China Resources Building Materials Technology

| Thành lập | 2003 |

| Trụ sở | Hong Kong, Trung Quốc |

| Công suất xi măng | 91,8 triệu tấn/năm |

| Khối lượng tiêu thụ (6 tháng năm 2023) | 56,7 triệu tấn |

China Resources Building Materials Technology (CRBMT) đã đưa ra cảnh báo về lợi nhuận cho 9 tháng đầu năm 2023 vào tháng 10 năm đó. Công ty đã dự kiến lợi nhuận sẽ giảm 59-63%/năm.

Nhà sản xuất này đã đổi tên thương hiệu từ China Resources Cement (CRC) vào đầu tháng 10/2023, bắt đầu quá trình chuyển đổi thành một tập đoàn vật liệu xây dựng xoay quanh hoạt động kinh doanh xi măng hiện tại.

6. Cemex

| Thành lập | 1906 |

| Trụ sở | Mexico, Mexico |

| Công suất xi măng | 83,6 triệu tấn/năm |

| Khối lượng tiêu thụ (9 tháng năm 2023) | 39,1 triệu tấn (-7%) |

| Doanh số bán hàng hợp nhất (9 tháng năm 2023) | 13,2 tỷ USD (+3%) |

Cemex đã giảm được 12% và 11% lượng phát thải tương ứng Phạm vi 1 và 2 từ năm 2020 đến năm 2023. Trong suốt cả năm 2023, tập đoàn đã ký được các thỏa thuận năng lượng mặt trời mới, từ Ba Lan đến Philippines.

7. UltraTech Cement

| Thành lập | 1983 |

| Trụ sở | Mumbai, Ấn Độ |

| Công suất xi măng | 78,9 triệu tấn/năm |

| Khối lượng tiêu thụ (6 tháng năm tài chính 2024) | 56,7 triệu tấn |

UltraTech Cement đang cân nhắc việc mua Heidelberg Materials India vào cuối năm 2023.

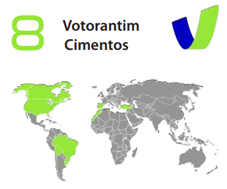

8. Votorantim Cimentos

| Thành lập | 1933 |

| Trụ sở | Sāo Paulo, Brazil |

| Công suất xi măng | 70 triệu tấn/năm |

| Khối lượng tiêu thụ (9 tháng năm 2023) | 27,7 triệu tấn/năm (-0,4%) |

Votorantim Cimentos điều hành các nhà máy xi măng, hoàn toàn hoặc liên doanh, trên năm châu lục.

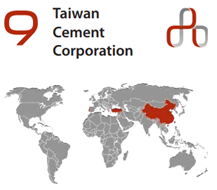

9. Taiwan Cement Corporation

| Thành lập | 1946 |

| Trụ sở | Taipei, Taiwan |

| Công suất xi măng | 65,9 triệu tấn/năm |

| Doanh số bán hàng hợp nhất (9 tháng năm 2023) | 2,6 tỷ USD (+2,1%) |

Taiwan Cement Corporation đã đồng ý mua cổ phần của đối tác liên danh OYAK trong Cimpor, và nâng cổ phần của công ty trong doanh nghiệp Thổ Nhĩ Kỳ từ 40% lên 60%, trị giá 799 triệu USD vào cuối tháng 11/2023.

10. Sinoma

| Thành lập | 2003 |

| Trụ sở | Beijing, Trung Quốc |

| Công suất xi măng | 58,3 triệu tấn/năm |

10 Nhà sản xuất Xi măng hàng đầu Thế giới sẽ tiếp nhận một thành viên mới trong năm 2024, khi mà Số 11 hiện tại, CRH có trụ sở ở Ai-len, vượt qua Sinoma nhờ nâng công suất lên 3,6% đạt 59,9 triệu tấn/năm thông qua việc mua lại doanh nghiệp Texas của Martin Marietta Materials ở Mỹ.